虧損超3億

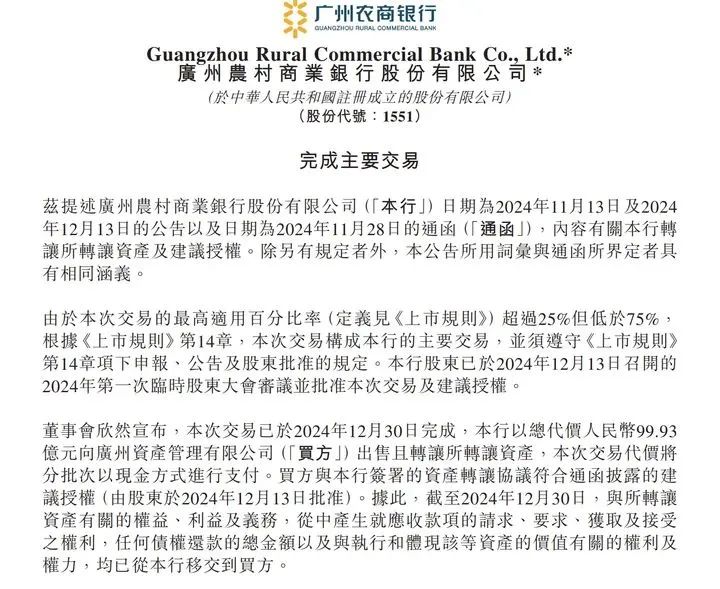

2024年的最後一天,廣州農商銀行披露公告稱以99.93億元的價格向廣州資產管理有限公司(下稱“廣州資產”)出售了一筆資產包。

該筆資產包主要是涉及房地產行業、批發零售業的貸款,截至2024年9月底,包括本金、利息以及代墊司法費用的債權總金額是145.92億元,但計提資產減值損失後,賬麵價值僅剩下103.40億元。

這意味著,廣州農商銀行不僅在這筆貸款上計提了42.52億元的減值損失,而且在轉讓給廣州資產的交易過程中,再次虧損了3.47億元。

這筆交易的有利一麵則是,廣州農商行可以借此降低不良貸款率。上述資產包中有38.41億元貸款已經逾期,而截至2024年6月底,廣州農商行全部逾期貸款491.16億元。

此外,該資產包超過96%是涉房貸款,即便有80.2億元貸款尚未逾期,但仍是風險較高的房地產債權,通過此次交易,廣州農商行可以快速壓降存量涉房貸款,減少對該行業的依賴。

虧錢甩賣百億元不良資產

公告顯示,本次交易已在12月30日完成,交易將分批次以現金方式支付。交易完成後,與所轉讓資產有關的權益、利益及義務,從中產生的應收款項的請求、要求、獲取及接受權利,任何債權還款的總金額以及與執行和體現該等資產的價值有關的權利及權力,均已從廣州農商行移交到廣州資產。

廣州資產是具有金融不良資產批量收購業務資質的地方資產管理公司,主要控股股東是。

“廣州資產的高管與業務骨幹大部分來自商業銀行和四大AMC。”越秀資本相關負責人曾告訴記者,在收購不良資產後,廣州資產將對其進行分類管理和經營,不斷挖掘債權價值,根據不同債權特點,綜合運用轉讓、司法追收、債務重組、破產重整、追加投資盤活等手段,采取不同處置方式,實現債權價值回收最大化。處置周期通常為1至3年。

2021年以來,房地產企業風險事件頻發,不良資產規模較大,金融機構的不良資產也加速暴露。2015年至2019年,廣州農商行房地產業務增長較快,風險也隨之增加,此次交易的資產包超過96%是涉房貸款。

公告顯示,廣州農商行所轉讓的債權資產中,按行業劃分,房地產業本金餘額114.66億元,占比96.67%;批發零售業3.95億元,占比3.33%。

截至2024年9月30日,資產包的本金金額約為118.61億元,利息金額合計約人民幣26.72億元,代墊司法費用合計約0.59億元,債權金額合計約為145.92億元。

資產包按照逾期情況分類,逾期三年以上0億元,逾期一年以上14.23億元,占比12%,逾期90天以上38.41億元,占比32.38%;按照風險分類,關注類80.2億元,占比67.61%,次級類24.17億元,占比20.38%,可疑類6.44億元,占比5.43%,損失類7.8億元,占比6.58%。

在2022年底,該資產包的稅前收益還盈利了1.24億元,但是到了2023年底則由盈轉虧,稅前收益為虧損6.26億元。

這筆貸款的賬麵價值為103.4億元,在轉讓給廣州資產的交易過程中,再次虧損了3.47億元。

而廣州農商行認為,“本次所轉讓資產的初步估計代價及厘定方式公平合理,符合本行及股東整體利益。”

截至2024年6月底,廣州農商行全部逾期貸款491.16億元,較上年末增加63.32億元;逾期貸款占比6.60%,較上年末增加0.75個百分點。

此次交易處理逾期金額占逾期貸款餘額的7.82%,若按照貸款餘額7440.26億元計算,可以減少不良貸款率0.5個百分點。

房地產、批發零售業貸款不良率仍較高

Wind數據顯示,2015年至2019年,廣州農商行房地產業貸款從118.2億元上升至683.4億元,成為了對公貸款中規模占比最大的行業,2019年房地產業貸款占總貸款餘額的比例達21%。

到2024年上半年,廣州農商行的房地產貸款占比已經大幅下降,但是不良率仍較高。期內房地產行業發放貸款和墊款為530.55億元,占總貸款餘額的比例為7.13%。

但是在不良率上,房地產業、批發和零售業均較高。截至2024年上半年末,房地產業、批發零售業不良貸款餘額分別為29.7億元、25.7億元,分別占對公不良貸款總額的31.4%、27.2%,各自不良率達5.59%、5.23%。

與之相比較的是,租賃和商貿服務業、製造業的貸款餘額占比更高,但是不良率要低得多。

租賃和商貿服務業、製造業發放貸款和墊款分別為1211.86億元、541.46億元,均高於房地產行業和批發零售業,但二者的不良貸款餘額僅有11.22億元、5.26億元,分別占對公不良貸款總額的11.88%、5.57%,各自不良率僅有0.93%、0.97%。

此次交易完成後,預計廣州農商行房地產貸款餘額降至415.89億元,房地產貸款餘額減少21.6%,而不良率也有望因此降低。

(轉自:不良資產行業觀研)